Menu

Các trường hợp xảy ra khi thanh toán cho hóa đơn trên 20tr

17:41:00 15-04-2018 | Lượt xem: 124350

Nội dung chính

Định nghĩa về thanh toán không dùng tiền mặt

Từ đầu năm 2009, việc chuyển khoản qua ngân hàng đối với các hóa đơn có tổng giá trị thanh toán từ 20.000.000 đồng trở lên đã được ngành thuế áp dụng để kiểm soát các hoạt động thanh toán của các tổ chức khi mua bán hàng hóa và dịch vụ. Bắt đầu từ Thông Tư số 129/2008/TT-BTC quy định việc thanh toán không dùng tiền mặt cho các hóa đơn có giá trị từ 20tr đồng trở lên, hoặc tổng các hóa đơn trong cùng 1 ngày có giá trị từ 20tr trở lên (của cùng 1 người bán hàng), mới được khấu trừ thuế GTGT. Và sau đó, đến thông tư số 78/2014/TT-BTC, quy định về việc thanh toán không dùng tiền mặt mặt cho các hóa đơn có giá trị từ 20tr đồng trở lên, hoặc tổng các hóa đơn trong cùng 1 ngày có giá trị từ 20tr trở lên (của cùng 1 người bán hàng), thì mới được tính là chi phí được trừ (chi phí hợp lệ), khi xác định thuế TNDN.

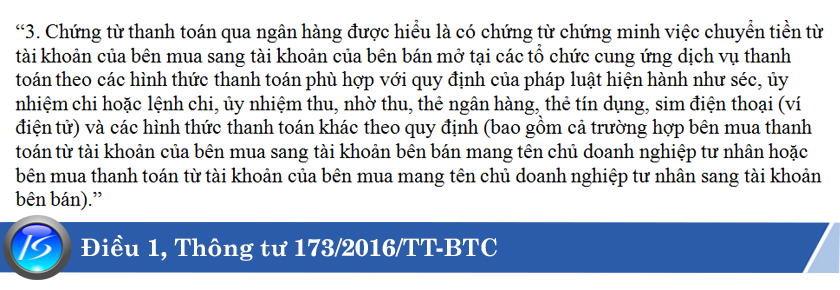

Vậy, thanh toán không dùng tiền mặt được hiểu như thế nào cho đúng, mời các bạn tham khảo điều 1, Thông tư 173/2016/TT-BTC

Vậy, thanh toán không dùng tiền mặt được hiểu như thế nào cho đúng, mời các bạn tham khảo điều 1, Thông tư 173/2016/TT-BTC

Quyền lợi của doanh nghiệp khi thanh toán không dùng tiền mặt

Đối với các hóa đơn có giá trị từ 20triệu đồng trở lên hoặc tổng các hóa đơn trong cùng 1 ngày có giá trị từ 20tr trở lên (của cùng 1 người bán hàng), khi thanh toán không dùng tiền mặt, thì doanh nghiệp sẽ được:- Khấu trừ số thuế GTGT được ghi trên hóa đơn

- Được tính là chi phí được trừ (chi phí hợp lệ), khi xác định số thuế TNDN phải nộp

► Xem thêm: Cách đóng dấu chuẩn theo quy định của pháp luật

Nếu chứng từ đáp ứng đủ điều kiện theo quy định sau

.png)

Ví dụ cụ thể về việc thanh toán không dùng tiền mặt

Tất cả các ví dụ cụ thể dưới đây điều dựa trên trường hợp cụ thể là tất cả các khoản chi của doanh nghiệp đều thỏa mãn với các điều kiện: + Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp. + Khoản chỉ có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

Ví dụ 1: Công ty Minh Quân là đơn vị đang sử dụng dịch vụ mở công ty mà Song Kim đang cung cấp. Vào ngày 12/02/2018, công ty có mua hàng hóa của Công ty TNHH ABC với 3 hóa đơn xuất ngày 12/02/2018 lần lượt có các số tiền là: 10.000.000 đồng, 9.000.000đồng và 2.000.000 đồng (tổng cộng là 21.000.000 đồng), thuế GTGT trên cả 3 hóa đơn đều là 10%. Và công ty Minh Quân tiến hành thanh toán tiền mặt cho 3 hóa đơn này.

Như vậy: Công ty Minh Quân đã mua hàng của công ty TNHH ABC với tổng số tiền của 3 hóa đơn là 21.000.000đồng, nhưng không thanh toán bằng chứng từ không dùng tiền mặt thì công ty Minh Quân sẽ không được khấu trừ toàn bộ số thuế GTGT của 3 hóa đơn này. Và tiền hàng của 3 hóa đơn này cũng không được tính và chi phí được trừ khi tính thuế TNDN.

Ví dụ 2: Với 3 hóa đơn như trên, nhưng công ty Minh Quân có tiến hành chuyển khoản vào tài khoản công ty TNHH ABC với số tiền là 16.500.000 đồng.

Như vậy: Công ty Minh Quân sẽ được khấu trừ thuế GTGT trên số tiền 16.500.000 đồng đã chuyển khoản và được tính vào chi phí được trừ tương ứng với số tiền đã chuyển khoản, lần lượt là: 15.000.0000đồng chi phí được trừ khi tính thuế TNDN và 1.500.000 đồng tiền thuế GTGT được khấu trừ. Phần tiền còn lại là: 4.500.000 đồng, bao gồm tiền hàng và tiền thuế GTGT, sẽ không được khấu trừ và loại ra khỏi phần chi phí được trừ khi tính thuế TNDN (Bao gồm: 4.090.909 đồng tiền hàng và 409.091 tiền thuế GTGT)

Ví dụ 3: Cũng với 3 hóa đơn như trên, vào ngày 29/03/2018, Công ty Minh Quân tiến hành chuyển khoản từ tài khoản ngân hàng của mình đến tài khoản công ty TNHH ABC để thanh toán với số tiền là 21.000.000 đồng.

Như vậy: công ty Minh Quân được khấu trừ toàn bộ thuế GTGT của 3 hóa đơn này và phần tiền hàng của 3 hóa đơn này sẽ mặc nhiên là chi phí được trừ khi tính thuế TNDN.

Như vậy: Công ty Minh Quân đã mua hàng của công ty TNHH ABC với tổng số tiền của 3 hóa đơn là 21.000.000đồng, nhưng không thanh toán bằng chứng từ không dùng tiền mặt thì công ty Minh Quân sẽ không được khấu trừ toàn bộ số thuế GTGT của 3 hóa đơn này. Và tiền hàng của 3 hóa đơn này cũng không được tính và chi phí được trừ khi tính thuế TNDN.

Ví dụ 2: Với 3 hóa đơn như trên, nhưng công ty Minh Quân có tiến hành chuyển khoản vào tài khoản công ty TNHH ABC với số tiền là 16.500.000 đồng.

Như vậy: Công ty Minh Quân sẽ được khấu trừ thuế GTGT trên số tiền 16.500.000 đồng đã chuyển khoản và được tính vào chi phí được trừ tương ứng với số tiền đã chuyển khoản, lần lượt là: 15.000.0000đồng chi phí được trừ khi tính thuế TNDN và 1.500.000 đồng tiền thuế GTGT được khấu trừ. Phần tiền còn lại là: 4.500.000 đồng, bao gồm tiền hàng và tiền thuế GTGT, sẽ không được khấu trừ và loại ra khỏi phần chi phí được trừ khi tính thuế TNDN (Bao gồm: 4.090.909 đồng tiền hàng và 409.091 tiền thuế GTGT)

Ví dụ 3: Cũng với 3 hóa đơn như trên, vào ngày 29/03/2018, Công ty Minh Quân tiến hành chuyển khoản từ tài khoản ngân hàng của mình đến tài khoản công ty TNHH ABC để thanh toán với số tiền là 21.000.000 đồng.

Như vậy: công ty Minh Quân được khấu trừ toàn bộ thuế GTGT của 3 hóa đơn này và phần tiền hàng của 3 hóa đơn này sẽ mặc nhiên là chi phí được trừ khi tính thuế TNDN.

Đối với các hóa đơn có giá trị trên 20 triệu đồng, thì việc xác định số thuế GTGT được khấu trừ, phần chi phí được trừ khi tính thuế TNDN vẫn tương tự như 3 ví dụ bên trên.

Qua 3 ví dụ cụ thể bên trên, chắc hẳn bạn sẽ nắm được việc thanh toán không dùng tiền mặt như thế nào để được khấu trừ thuế GTGT và chi phí mà mình bỏ ra được tính là chi phí được trừ khi tính thuế TNDN rồi, đúng không nào?

Https://ketoansongkim.vn chúc bạn thành công trên con đường kinh doanh của mình!

Https://ketoansongkim.vn chúc bạn thành công trên con đường kinh doanh của mình!

Dịch vụ của chúng tôi

Tin tức liên quan

-

Hướng dẫn kê khai thuế cho quán cà phê khi chuyển từ hộ khoán sang kê...

12:24:31 17-06-2025

-

Dịch vụ cấp lại giấy phép kinh doanh bị mất – Trọn gói 700k

10:44:22 11-12-2023

-

Dịch vụ tạm ngừng kinh doanh tại Tây Ninh 2024

10:33:49 08-12-2023

-

Dịch vụ tạm ngừng kinh doanh tại Bình Phước [Phí 700.000đ]

15:41:58 07-12-2023

-

Tạm ngừng kinh doanh tại Bình Dương – Phí trọn gói 700.000đ

10:29:25 07-12-2023

-

Dịch vụ tạm ngừng kinh doanh tại Đồng Nai – Phí trọn gói 700.000đ

09:50:06 30-11-2023

-

Tạm ngừng kinh doanh tại Bến Tre – Dịch vụ trọn gói chỉ 700.000đ

18:42:26 29-11-2023

-

Dịch vụ tạm ngừng kinh doanh có thời hạn tại Tiền Giang

10:17:28 29-11-2023