Menu

Chi phí thuê nhà của cá nhân làm văn phòng phải xử lý ra sao?

17:24:17 15-01-2019 | Lượt xem: 54707

Nội dung chính

Chi phí thuê nhà của cá nhân là trường hợp thường xuyên xảy ra ở các công ty. Việc cá nhân cho doanh nghiệp thuê nhà để làm văn phòng, kho, showroom là điều vô cùng phổ biến ở nước ta. Nhưng hiện tại, có rất ít chủ nhà khi cho thuê chia sẻ cùng doanh nghiệp các khoản thuế, phí liên quan đến hoạt động thuê nhà. Vì giá thuê khi giao dịch thường là giá “net” và cá nhân cho thuê nhà dưới 100tr/năm hoặc cá nhân cho thuê nhà trên 100tr/năm điều không muốn mất đi 1 phần tiền cho thuê vào các khoản thuế như: thuế GTGT, thuế môn bài cho thuê nhà hay thuế thu nhập cá nhân (TNCN) từ hoạt động cho thuê.

Chính vì lẽ đó, có rất nhiều doanh nghiệp tỏ ra lung túng không biết phải xử lý ra sao đối với khoản chi phí thuê nhà của cá nhân hoặc thường các doanh nghiệp sẽ lờ đi, và bỏ luôn phần chi phí này. Đây là một điều vô cùng đáng tiếc vì đây là một trong các khoản chi thường xuyên và thật của doanh nghiệp.

Vậy, tiền thuê nhà của cá nhân có cần hóa đơn hay không? Và làm sao để hợp lý hóa tiền thuê nhà của cá nhân. Hãy cùng Song Kim tìm hiểu qua bài viết sau đây.

Chính vì lẽ đó, có rất nhiều doanh nghiệp tỏ ra lung túng không biết phải xử lý ra sao đối với khoản chi phí thuê nhà của cá nhân hoặc thường các doanh nghiệp sẽ lờ đi, và bỏ luôn phần chi phí này. Đây là một điều vô cùng đáng tiếc vì đây là một trong các khoản chi thường xuyên và thật của doanh nghiệp.

Vậy, tiền thuê nhà của cá nhân có cần hóa đơn hay không? Và làm sao để hợp lý hóa tiền thuê nhà của cá nhân. Hãy cùng Song Kim tìm hiểu qua bài viết sau đây.

Chi phí thuê nhà của cá nhân có phải là chi phí được trừ khi tính thuế TNDN

Theo điểm 2.5, khoản 2, điều 4 Thông tư 96/2015/TT-BTC

- “2.5. Chi tiền thuê tài sản của cá nhân không có đầy đủ hồ sơ, chứng từ dưới đây:

- Trường hợp doanh nghiệp thuê tài sản của cá nhân thì hồ sơ để xác định chi phí được trừ là hợp đồng thuê tài sản và chứng từ trả tiền thuê tài sản.

- Trường hợp doanh nghiệp thuê tài sản của cá nhân mà tại hợp đồng thuê tài sản có thoả thuận doanh nghiệp nộp thuế thay cho cá nhân thì hồ sơ để xác định chi phí được trừ là hợp đồng thuê tài sản, chứng từ trả tiền thuê tài sản và chứng từ nộp thuế thay cho cá nhân.

- Trường hợp doanh nghiệp thuê tài sản của cá nhân mà tại hợp đồng thuê tài sản có thỏa thuận tiền thuê tài sản chưa bao gồm thuế (thuế giá trị gia tăng, thuế thu nhập cá nhân) và doanh nghiệp nộp thuế thay cho cá nhân thì doanh nghiệp được tính vào chí phí được trừ tổng số tiền thuê tài sản bao gồm cả phần thuế nộp thay cho cá nhân.”

>>> Xem thêm: dịch vụ thành lập công ty tại Long An

Như vậy, điều đầu tiên chúng ta có thể xác định được là:

- Chi phí thuê nhà của cá nhân là chi phí ĐƯỢC TRỪ và hoàn toàn HỢP LÝ khi tính thuế TNDN

- Tùy thuộc vào nội dung hợp đồng, tiền thuê nhà được chia ra làm 2 loại: tiền thuê nhà là giá chưa bao gồm các khoản thuế và tiền thuê nhà đã bao gồm các khoản thuế.

- Tùy thuộc vào loại hợp đồng, để chi phí thuê nhà của cá nhân là chi phí được trừ, doanh nghiệp cần có các hồ sơ sau: hợp đồng thuê nhà, chứng từ trả tiền thuê nhà, chứng từ nộp thuế thay cho cá nhân (Tùy trường hợp)

>>> Có thể bạn quan tâm: Cách đưa chi phí thuê xe ô tô của cá nhân vào chi phí công ty

Vậy ai là người khai thuế đối với cá nhân cho thuê nhà?

Như đã đề cập ở đầu bài, đa số các cá nhân cho thuê nhà đều muốn nhận được đầy đủ số tiền cho thuê, cho nên việc chi trả tiền thuế phát sinh từ hoạt động thuê nhà thường là các công ty phải tự chi trả. Nhưng tùy thuộc vào việc cam kết giữa công ty và chủ nhà, việc nộp thuế đối với cá nhân ch thuê nhà đã được Tổng Cục Thuế hướng dẫn rất chi tiết tại khoản 2.1, điều 2, công văn số 2994/TCT-TNCN, ban hành ngày 24 tháng 07 năm 2015.

- “Cá nhân cho thuê tài sản trực tiếp khai thuế với cơ quan thuế, hoặc

- Bên thuê tài sản khai và nộp thuế thay nếu trong hợp đồng có thoả thuận bên thuê là người nộp thuế”

Cá nhân cho thuê nhà có phải nộp thuế không?

Để xác định việc cá nhân cho thuê nhà có phải nộp thuế không sẽ phụ thuộc vào tiền thuê nhà trong năm. Có 2 trường hợp: cá nhân cho thuê nhà dưới 100 triệu/năm và cá nhân cho thuê nhà trên 100 triệu/năm. Mời các bạn cùng dịch vụ thay đổi GPKD Song Kim tìm hiểu ngay sau đây.

Trường hợp 1: tiền thuê nhà dưới 100 triệu/năm

Theo điểm a, khoản 7, điều 1 Thông tư 119/2014/TT-BTC ban hành ngày 25 tháng 08 năm 2014, thì:

- “1. Nguyên tắc khai thuế.

- Hộ gia đình, cá nhân có tài sản cho thuê thuộc đối tượng phải khai, nộp thuế GTGT, thuế TNCN và nộp thuế môn bài theo thông báo của cơ quan thuế.

- Riêng đối với hộ gia đình, cá nhân có tài sản cho thuê mà tổng số tiền cho thuê trong năm thu được từ một trăm triệu đồng trở xuống hoặc tổng số tiền cho thuê trung bình một tháng trong năm từ 8,4 triệu đồng trở xuống thì không phải khai, nộp thuế GTGT, thuế TNCN và cơ quan thuế không thực hiện cấp hóa đơn lẻ đối với trường hợp này”

>>> Tin tức cùng chuyên mục: Vốn chủ sở hữu là gì?

Mặt khác, tại khoản 1, điều 3, nghị định 139/2016/NĐ-CP, thì:

- “Các trường hợp được miễn lệ phí môn bài, gồm:

- 1. Cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống.”

Như vậy, có thể kết luận rằng

- Cá nhân cho thuê tài sản mà doanh thu hằng năm dưới 100 triệu sẽ không phải nộp thuế TNCN, thuế GTGT và lệ phí môn bài.

- Doanh nghiệp khi thuê nhà của cá nhân mà doanh thu của cá nhân đó dưới 100tr/năm chỉ cần: hợp đồng thuê nhà và chứng từ chứng minh việc thanh toán tiền thuê nhà thì chi phí thuê nhà của cá nhân sẽ được tính vào chi phí được trừ (chi phí hợp lý) khi tính thuế TNDN.

Lưu ý: việc doanh thu < 100 triệu/năm của cá nhân là tổng doanh thu của cá nhân trong năm đó. Không phải tính trên 1 tài sản (căn nhà) cho thuê.

>>> Có thể bạn quan tâm: Mức đóng bảo hiểm xã hội 2022

Trường hợp 2: cá nhân cho thuê nhà có doanh thu trên 100 triệu/năm

Đối với trường hợp cá nhân có doanh thu cho thuê tài sản từ 100 triệu/năm trở lên, cá nhân phải tiến hành kê khai, nộp các loại thuế như sau:

Các loại thuế phải nộp khi cho thuê nhà

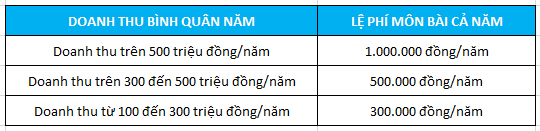

Lệ phí môn bài đối với hoạt động cho thuê tài sản

Căn cứ vào mức doanh thu bình quân, sẽ có 3 mức lệ phí môn bài phải nộp dành cho cá nhân như sau:

Thuế Giá trị gia tăng (GTGT) đối với hoạt động cho thuê nhà

Căn cứ vào điểm a, khoản 2 văn bản hợp nhất số 14/VBHN-BTC ban hành ngày 09 tháng 05 năm 2018, quy định:

- “2. Số thuế giá trị gia tăng phải nộp theo phương pháp tính trực tiếp trên giá trị gia tăng bằng tỷ lệ % nhân với doanh thu áp dụng như sau:

- Đối tượng áp dụng:

- Hộ, cá nhân kinh doanh;”

Tiếp đó, tại điểm b, khoản 2 văn bản hợp nhất số 14/VBHN-BTC quy định:

- “b) Tỷ lệ % để tính thuế GTGT trên doanh thu được quy định theo từng hoạt động như sau:

- Phân phối, cung cấp hàng hóa: 1%;

- Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%;

- Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 3%;

- Hoạt động kinh doanh khác: 2%. “

Như vậy, cá nhân cho thuê tài sản (cho thuê nhà) thuộc đối tượng nộp thuế GTGT trực tiếp trên doanh thu. Và mức thuế suất thuế GTGT đối với hoạt động cho thuê nhà (tài sản) là: 5%.

Thuế GTGT đối với hoạt động cho thuê nhà sẽ tính theo công thức sau:

Thuế GTGT đối với hoạt động cho thuê nhà sẽ tính theo công thức sau:

- Thuế GTGT phải nộp = doanh thu tính thuế GTGT (tiền cho thuê nhà) x 5%

Thuế Thu nhập cá nhân (TNCN) đối với hoạt động cho thuê nhà

Căn cứ vào phụ lục số 01, thông tư 92/2015/TT-BTC ban hành ngày 15 tháng 06 năm 2015, thì mức thuế suất thuế TNCN từ việc

- “Cho thuê tài sản gồm:

- Cho thuê nhà, đất, cửa hàng, nhà xưởng, kho bãi trừ dịch vụ lưu trú

- Cho thuê phương tiện vận tải, máy móc thiết bị không kèm theo người điều khiển.

- Cho thuê tài sản khác không kèm theo dịch vụ”

Là 5%/doanh thu tính thuế TNCN. Như vậy, số thuế TNCN phải nộp từ hoạt động cho thuê nhà (tài sản) mà cá nhân phải nộp nếu có doanh thu từ 100tr/năm sẽ là:

- Thuế TNCN phải nộp = doanh thu tính thuế TNCN (tiền cho thuê nhà) x 5%

Kết luận:

Khi có doanh thu từ hoạt động cho thuê nhà (tài sản) từ 100 triệu/năm trở lên, cá nhân cho thuê nhà phải nộp các khoản như: lệ phí môn bài, thuế GTGT và thuế TNCN. Còn việc tờ khai, tiền thuế do bên chủ nhà nộp hay công ty nộp sẽ tùy thuộc vào thỏa thuận giữa 2 bên.

Khi có doanh thu từ hoạt động cho thuê nhà (tài sản) từ 100 triệu/năm trở lên, cá nhân cho thuê nhà phải nộp các khoản như: lệ phí môn bài, thuế GTGT và thuế TNCN. Còn việc tờ khai, tiền thuế do bên chủ nhà nộp hay công ty nộp sẽ tùy thuộc vào thỏa thuận giữa 2 bên.

Hợp đồng thuê nhà có cần công chứng hay không?

Đối với hợp đồng thuê nhà có cần công chứng hay không thì tại văn bản số 4528/TCT-PC do Tổng Cục Thuế ban hành ngày 02 tháng 11 năm 2015, thì các hợp đồng thuê nhà từ ngày 01 tháng 07 năm 2015 sẽ không bắt buộc phải công chứng, cụ thể như sau:

- “Theo đó, đối với trường hợp các hợp đồng cho thuê nhà ở được ký kết từ ngày Luật Nhà ở số 65/2014/QH13 ngày 25/11/2014 có hiệu lực (từ ngày 01/7/2015) sẽ không bắt buộc phải công chứng, chứng thực hợp đồng, trừ trường hợp các bên trong hợp đồng có nhu cầu.”

Thanh toán tiền thuê nhà cho cá nhân có phải chuyển khoản không?

Như đã đề cập ở phần đầu của bài viết, việc chuẩn bị đầy đủ bộ hồ sơ khi thuê nhà như: hợp đồng thuê nhà, chứng từ nộp thuế thay cho chủ nhà (nếu có) và chứng từ trả tiền thuê tài sản.

Song song với đó, tại điểm c, khoản 1, điều 6 Thông tư số 78/2014/TT-BTC có quy định:

Song song với đó, tại điểm c, khoản 1, điều 6 Thông tư số 78/2014/TT-BTC có quy định:

- “c) Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.”

Kết luận:

- Nếu các khoản chi tiền thuê nhà có giá trị dưới 20 triệu/lần thanh toán trở xuống, có thể chi bằng hình thức trả tiền mặt hoặc chuyển khoản

- Các khoản chi tiền thuê nhà có giá trị từ 20 triệu/lần trở lên, bắt buộc phải chuyển khoản qua số tài khoản ngân hàng của người đứng tên trên hợp đồng cho thuê nhà.

Trên đây là tất cả các trường hợp xảy ra liên quan đến việc thuê nhà của cá nhân, dịch vụ thành lập công ty trọn gói Song Kim hy vọng qua bài viết này sẽ giải đáp được tất cả các thắc mắc của các bạn liên quan đến việc thuê nhà/tài sản.

Trân trọng kính chào!

Trân trọng kính chào!

Dịch vụ của chúng tôi

Tin tức liên quan

-

Hướng dẫn kê khai thuế cho quán cà phê khi chuyển từ hộ khoán sang kê...

12:24:31 17-06-2025

-

Dịch vụ cấp lại giấy phép kinh doanh bị mất – Trọn gói 700k

10:44:22 11-12-2023

-

Dịch vụ tạm ngừng kinh doanh tại Tây Ninh 2024

10:33:49 08-12-2023

-

Dịch vụ tạm ngừng kinh doanh tại Bình Phước [Phí 700.000đ]

15:41:58 07-12-2023

-

Tạm ngừng kinh doanh tại Bình Dương – Phí trọn gói 700.000đ

10:29:25 07-12-2023

-

Dịch vụ tạm ngừng kinh doanh tại Đồng Nai – Phí trọn gói 700.000đ

09:50:06 30-11-2023

-

Tạm ngừng kinh doanh tại Bến Tre – Dịch vụ trọn gói chỉ 700.000đ

18:42:26 29-11-2023

-

Dịch vụ tạm ngừng kinh doanh có thời hạn tại Tiền Giang

10:17:28 29-11-2023