Menu

Cách hạch toán và xuất hóa đơn hàng biếu tặng

11:47:55 10-01-2022 | Lượt xem: 17462

Hầu hết các doanh nghiệp đều phát sinh việc mua hàng hóa, dịch vụ dùng để biếu tặng đối tác hoặc người lao động. Tuy nhiên tình huống này kế toán cần xử lý như thế nào thì không phải ai cũng nắm rõ. Trong trường hợp này có cần phải xuất hóa đơn hàng biếu tặng hay không? Cách hạch toán hàng biếu tặng như thế nào? Hàng biếu tặng có được tính là chi phí được trừ khi tính thuế TNDN hay không? Bài viết dưới đây sẽ giúp bạn hiểu rõ về các vấn đề này.

>>> Tin cùng chuyên mục: Cách viết hóa đơn giảm thuế theo nghị định 15

Có phải xuất hóa đơn hàng biếu tặng không?

Hàng hóa biếu tặng được quy định như sau:- Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp hàng hoá, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động (trừ hàng hoá luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất). (Theo Khoản 7 Điều 3 Thông tư 26/2015/TT-BTC)

- Sử dụng hoá đơn, chứng từ đối với hàng hoá, dịch vụ khuyến mại, quảng cáo, hàng mẫu, cho, biếu, tặng đối với tổ chức kê khai, nộp thuế GTGT theo phương pháp khấu trừ: Đối với hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động thì phải lập hoá đơn GTGT (hoặc hóa đơn bán hàng), trên hoá đơn ghi đầy đủ các chỉ tiêu và tính thuế GTGT như hoá đơn xuất bán hàng hoá, dịch vụ cho khách hàng. (Khoản 9 Điều 3 Thông tư 26/2015/TT-BTC)

→ Như vậy theo quy định thì hàng hóa, dịch vụ mua về cho mục đích biếu tặng thì doanh nghiệp cần xuất hóa đơn bán hàng, hóa đơn GTGT với đầy đủ các thông tin chỉ tiêu như bán hàng thông thường.

>>> Có thể bạn quan tâm: Định nghĩa về chiết khấu thương mại

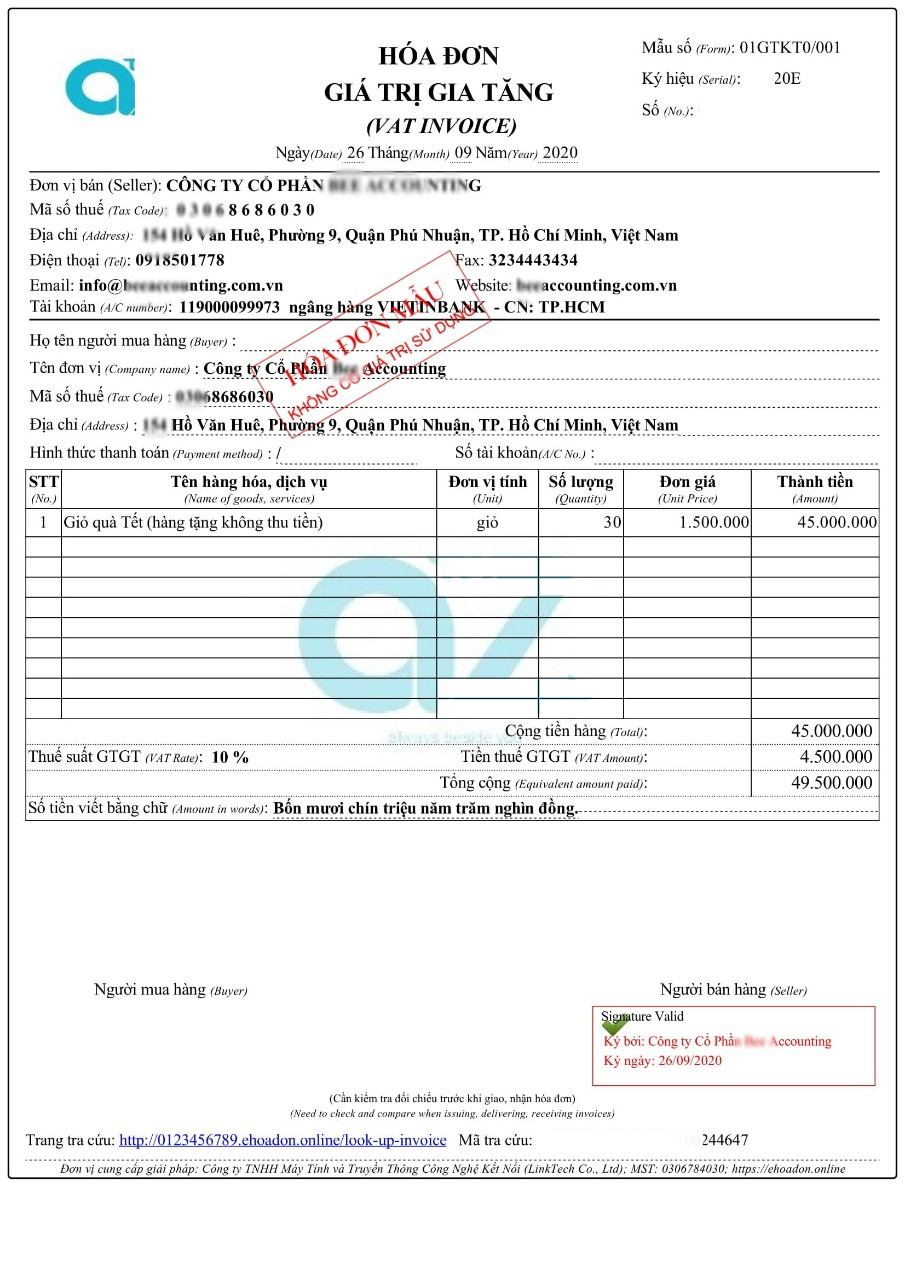

Hướng dẫn cách xuất hóa đơn hàng biếu tặng

Xuất hóa đơn GTGT cho hàng biếu tặng tương tự như xuất hóa đơn bán hàng thông thường, cần chú ý các nội dung sau:

- Ngày hóa đơn; Họ và tên người mua hàng; Mã số thuế: Ghi thông tin như thông thường.

- Tên đơn vị: Ghi tên đơn vị được biếu tặng hoặc không ghi tên đơn vị, chỉ ghi ghi “Khách hàng không lấy hóa đơn”, bởi hầu hết người được tặng không lấy hóa đơn.

- Tên hàng hóa, dịch vụ: Kế toán cần ghi tên hàng hóa, dịch vụ như bán hàng thông thường và ghi kèm theo: “(Hàng tặng không thu tiền)” để thuận tiện cho việc quản lý hóa đơn và kê khai thuế..

- Đơn vị tính và số lượng: Ghi như xuất hóa đơn thông thường.

- Đơn giá: Theo Khoản 5, Điều 14, Thông tư 219/2013/TT-BTC quy định về đơn giá hàng biếu tặng như sau: Ghi giá bán của hàng hóa là quà tặng theo giá hàng hóa dịch vụ cùng loại hoặc tương đương tính tại thời điểm phát sinh. Đa số doanh nghiệp ghi giá xuất hóa đơn bằng với giá nhập kho đối với hàng hóa không có nhiều biến động về giá.

- Thành tiền, thuế suất và cộng tiền hàng: Ghi như khi xuất hóa đơn bán hàng thông thường.

>>> Tin cùng chuyên mục: Cách tra cứu hồ sơ BHTN

Hàng biếu tặng có được khấu trừ thuế GTGT hay không?

Như đã trình bày ở trên, bắt buộc phải xuất hóa đơn hàng biếu tặng. Vậy, phần tiền thuế giá trị gia tăng trên hóa đơn hàng biếu tặng có được khấu trừ thuế GTGT hay không? Mời bạn cùng dịch vụ thay đổi đăng ký kinh doanh Song Kim tìm hiểu qua nội dung sau:

a. Đối với bên biếu tặng

- Thuế GTGT đầu vào: Theo Khoản 5 Điều 4 Thông tư 219/2013/TT-BTC quy định: “Thuế GTGT đầu vào của hàng hóa (kể cả hàng hóa mua ngoài hoặc hàng hóa do doanh nghiệp tự sản xuất) mà doanh nghiệp sử dụng để cho, biếu, tặng, khuyến mại, quảng cáo dưới các hình thức, phục vụ cho sản xuất kinh doanh hàng hóa, dịch vụ chịu thuế GTGT thì được khấu trừ.”

→ Như vậy hàng hóa mua về để biếu tặng được khấu trừ thuế GTGT.

- Thuế GTGT đầu ra: Doanh nghiệp khi biếu tặng thì xuất hóa đơn với đầy đủ thông tin của chỉ tiêu tính thuế như hóa đơn thông thường nên hóa đơn đầu ra hàng biếu tặng phải kê khai thuế đầy đủ.

b. Đối với bên được biếu tặng

Trong trường hợp người được biếu tặng có đủ hóa đơn thì vẫn không được khấu trừ thuế GTGT. Cụ thể theo Công văn số 633/TCT-CS ngày 13/2/2015 của Tổng cục Thuế đã giải thích như sau:

“trường hợp doanh nghiệp nhận hàng hóa cho, biếu, tặng của doanh nghiệp trong nước: do không phải thanh toán tiền thuế GTGT nên doanh nghiệp chưa đáp ứng điều kiện kê khai, khấu trừ thuế GTGT đầu vào theo quy định tại Điều 14 Thông tư số 219/2013/TT-BTC”.

“trường hợp doanh nghiệp nhận hàng hóa cho, biếu, tặng của doanh nghiệp trong nước: do không phải thanh toán tiền thuế GTGT nên doanh nghiệp chưa đáp ứng điều kiện kê khai, khấu trừ thuế GTGT đầu vào theo quy định tại Điều 14 Thông tư số 219/2013/TT-BTC”.

Hàng biếu tặng có được tính là chi phí được trừ (chi phí hợp lệ) khi tính thuế TNDN hay không?

Hàng hóa, dịch vụ doanh nghiệp dùng để biếu tặng được đưa vào chi phí được trừ khi tính thuế TNDN khi đáp ứng các điều kiện sau:

- Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

- Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

- Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

(Theo Điều 4 Thông tư số 96/2015/TT-BTC)

Cách hạch toán hàng biếu tặng

Sau đây, Song Kim gởi đến bạn hướng dẫn cách hạch toán hàng biếu tặng, theo Thông tư 200/2014/TT-BTC Hướng dẫn chế độ kế toán doanh nghiệp, bao gồm 2 trường hợp như sau:

a. Cách hạch toán bên biếu tặng

Mua hàng hóa, dịch vụ để biếu tặng ngoài doanh nghiệp, mua về tặng ngay không qua nhập kho:

Nợ TK 641 - Chi phí bán hàng ( chi phí mua hàng biếu tặng)

Nợ TK 133 - Thuế GTGT đầu vào

Có các TK 111,112,331

Có TK 3331 - Thuế GTGT đầu ra

Mua hàng hóa nhập kho để biếu tặng ngoài doanh nghiệp, kế toán hạch toán như sau;

- Khi mua hàng nhập kho:

Nợ các TK 152,153,156

Nợ TK 1331 - Thuế GTGT đầu vào

Có các TK 111, 112, 331

- Khi xuất cho biếu tặng:

Nợ các TK 641, 642 - ghi nhận Chi phí hàng biếu tặng

Có các TK 152, 153, 156

Có TK 3331 - Thuế GTGT đầu ra

Doanh nghiệp biếu tặng hàng hóa cho người lao động từ quỹ khen thưởng, phúc lợi

- Ghi nhận doanh thu hàng biếu tặng:

Nợ TK 353 - Quỹ khen thưởng, phúc lợi (ghi nhận tổng giá thanh toán của hàng hóa)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 - Thuế GTGT đầu ra

- Đồng thời ghi nhận giá vốn hàng biếu tặng:

Nợ TK 632 - Giá vốn hàng bán

Có các TK 152, 153, 156

Cách hạch toán Bên được biếu tặng

Đối với bên nhận biếu tặng thì ghi nhận vào thu nhập khác, không ghi nhận thuế GTGT đầu vào.

Kế toán thực hiện hạch toán như sau:

Kế toán thực hiện hạch toán như sau:

Nợ các TK 156, 142, 242, 642 … - Ghi nhận tổng giá bao gồm thuế GTGT

Có TK 711 - Thu nhập khác

Qua bài viết, Song Kim mong rằng các bạn hiểu hơn về cách xử lý kế toán đối với hàng biếu tặng để có thể chủ động hơn trong công việc. Chúc các bạn thành công.

Dịch vụ của chúng tôi

Tin tức liên quan

-

Hướng dẫn kê khai thuế cho quán cà phê khi chuyển từ hộ khoán sang kê...

12:24:31 17-06-2025

-

Dịch vụ cấp lại giấy phép kinh doanh bị mất – Trọn gói 700k

10:44:22 11-12-2023

-

Dịch vụ tạm ngừng kinh doanh tại Tây Ninh 2024

10:33:49 08-12-2023

-

Dịch vụ tạm ngừng kinh doanh tại Bình Phước [Phí 700.000đ]

15:41:58 07-12-2023

-

Tạm ngừng kinh doanh tại Bình Dương – Phí trọn gói 700.000đ

10:29:25 07-12-2023

-

Dịch vụ tạm ngừng kinh doanh tại Đồng Nai – Phí trọn gói 700.000đ

09:50:06 30-11-2023

-

Tạm ngừng kinh doanh tại Bến Tre – Dịch vụ trọn gói chỉ 700.000đ

18:42:26 29-11-2023

-

Dịch vụ tạm ngừng kinh doanh có thời hạn tại Tiền Giang

10:17:28 29-11-2023